Ontwikkeling huizenprijzen en verkopen

In december van 2024 waren de prijzen van bestaande koopwoningen bijna 11% hoger dan een jaar eerder (Bron: CBS en het Kadaster).

Prijsstijging bestaande koopwoningen

(tov 2023)

Bestaande koopwoningen waren in december bijna 11% (10,9%) duurder dan een jaar eerder.

Prijsstijging bestaande koopwoningen

(tov november 2024)

Ten opzichte van november 2024 daalden de prijzen van koopwoningen in december met 0,7%.

Aantal verkochte koopwoningen

(tov 2023)

In 2024 zijn 203.555 woningen verkocht. Dat is bijna 12% meer dan in 2023.

Gemiddelde prijs koopwoning

(2024)

In december was de gemiddelde transactieprijs voor een bestaande koopwoning € 455.512.

Volledig rapport

Volledige analyse van CBS

Trends en ontwikkelingen huizenmarkt

Overzicht van trends en ontwikkelingen op de huizenmarkt die ons opvielen en die we graag bij je onder de aandacht brengen.

Helft woningeigenaren vreest voor betaalproblemen (Bron: NHG)

Appartementen verkopen zeer goed (Bron: NVM)

Huizen worden vaak boven de vraagprijs verkocht (Bron: NVM)

Woningen worden (zeer) snel verkocht (Bron: NVM)

Starters hebben meer eigen inleg nodig dan doorstromers (Bron: HDN)

Starters hadden gemiddeld zo’n € 42.000 aan eigen inleg nodig waar doorstromers met minder eigen inleg (€ 35.000) een duurdere woning kopen van bijna € 600.000.

Verwachtingen huizenmarkt en hypotheekrente

In deze turbulente markt zijn voorspellingen lastig te maken. Toch wagen de economen van deze instanties zich hieraan. Dit zijn hun belangrijkste verwachtingen:

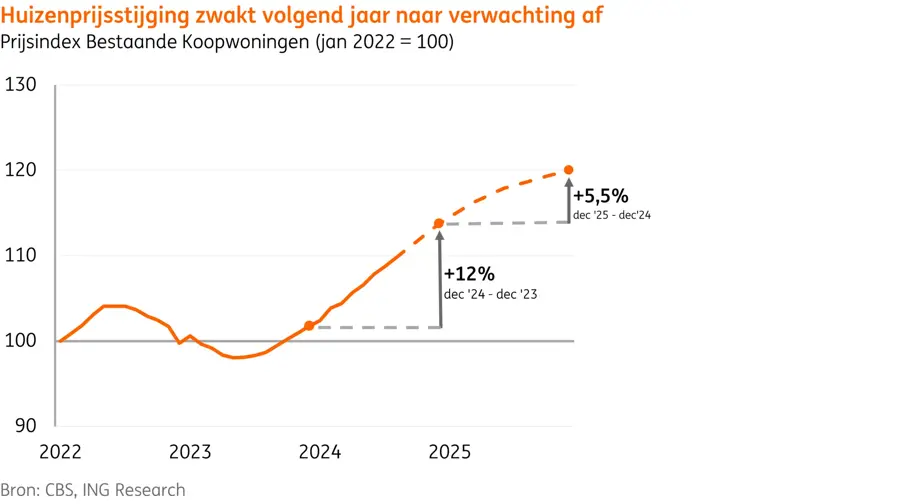

"Huizenprijsstijging zwakt volgend jaar naar verwachting af."

Belangrijkste verwachtingen ING:

Verwachting huizenprijzen

ING verwacht dat de huizenprijzen eind dit jaar 12% hoger liggen dan eind vorig jaar. Voor 2025 verwachten zij een verdere huizenprijsstijging van 5,5% (dec ’25 t.o.v. dec ‘24).

Huizenprijzen stijgen door in 2025

ING Research verwacht dat de huizenprijzen volgend jaar verder doorstijgen en ziet daarvoor de volgende belangrijkste redenen:

- Hogere leencapaciteit

- Aanhoudende krapte op de woningmarkt

- Verwachte prijsstijgingen door woningzoekers

Huizenprijzen stijgen minder hard in 2025

ING verwacht ook dat de huizenprijsstijging volgend jaar minder hard gaat dan dit jaar. De belangrijkste verwachte redenen hiervoor zijn:

- Stijging leencapaciteit zwakt af

- Verkopende beleggers

- Licht stijgende werkloosheid

Meer informatie

Volledig rapport

Volledige analyse van ING (oktober 2024)

"De huizenprijzen en het aantal woningverkopen stijgen nóg harder dan we eerder dachten."

Belangrijkste verwachtingen ABN-AMRO:

Huizenprijzen stijgen verder in 2024 én 2025

ABN-AMRO verwacht voor 2024 een stijging van 8,5%. Volgens ABN-AMRO zullen de huizenprijzen in 2025 naar verwachting verder stijgen met 7%.

De hypotheekrente daalt verder

ABN-AMRO verwacht dat de hypotheekrente verder zal dalen (hypotheekrenteverwachting 29 oktober 2024).

Er worden meer woningen verkocht

Meer informatie

Volledig rapport

Volledige analyse van ABN-AMRO (oktober 2024)

"Voorlopig nog niet verlost van stevige prijsstijgingen."

Belangrijkste verwachtingen Rabobank:

Huizenprijzen stijgen stevig in 2024 en 2025

Rabobank verwacht dat koopwoningen dit jaar gemiddeld 9,1% duurder uitvallen dan in 2023, gevolgd door een verdere huizenprijsstijging van 10,7% in 2025.

De rente blijft stabiel, tenzij..

Rabobank verwacht dat de kapitaalmarktrentes zich rondom het huidige niveau blijven bewegen. De toekomstige renteontwikkeling blijft wel met veel onzekerheid omgeven.

Meer leenruimte voor huizenkopers

Hoewel de rentes naar verwachting stabiliseren, verwacht de Rabobank dat de leenruimte in 2024 en 2025 toch flink toeneemt. Dit is volgens hen te danken aan de stijging van de lonen.

Bij een hypotheekrente van 4% kan een huishouden met twee modale inkomens dit jaar zo’n € 21.000 meer lenen dan vorig jaar. In 2025 komt daar dan nog zo’n € 19.000 bovenop qua maximale hypotheek.

Steeds meer salaris nodig voor een "mediane" koopwoning

Het inkomen dat huizenkopers nodig hebben om de mediane koopwoning geheel met een hypothecaire lening te kunnen financieren, verschilt sterk tussen regio’s. Anderhalf keer het modale inkomen volstaat bijna nergens, maar met twee modale inkomens kunnen huizenkopers in het merendeel van de gemeenten wel terecht.

In goedkopere gemeenten als Heerlen, Kerkrade en Pekela is een huishoudensinkomen van € 60.000 (iets minder dan anderhalf keer modaal) toereikend voor de doorsnee geprijsde koopwoning.

Gemeenten waar je er niet komt met twee modale jaarinkomens zijn vooral te vinden in de Randstad en in Eindhoven en omgeving. In het Gooi, langs de kust (Bloemendaal en Wassenaar) en rondom Amsterdam moeten huishoudens maar liefst ruim een ton verdienen om een doorsnee geprijsde woning te kunnen financieren.

Meer informatie

Volledig rapport

Volledige analyse van Rabobank (september 2024)